Qu’est-ce que l’e-invoicing ?

09 février 2024

09 février 2024

Avec l’e-invoicing, que l’on peut également écrire einvoicing, les entreprises sont à la veille d’un « Big Bang » de leur chaîne de facturation, la facture papier disparaît. Après un processus entamé au début des années 2000, la facture électronique se généralise à toutes les transactions BtoB.

Dans cet article, faisons un point sur :

Obligation d’e-invoicing

Il s’agit de l’obligation d’émettre des factures électroniques pour les transactions BtoB domestiques. L’article 289 bis de l’ordonnance n°2021-1190 pose le cadre légal d’e-invoicing.

Les factures électroniques doivent contenir les données de facturation et les mentions obligatoires dans un format structuré. La facture doit être envoyée à son destinataire soit par le Portail Public de Facturation soit par une plateforme privée partenaire. Simultanément, des données de facturation seront extraites des factures et transmises à l’administration.

L’e-invoicing est le fruit de deux évolutions :

Lorsque la seule voie de la dématérialisation des factures reconnue par l’administration fiscale était l’EDI, passer par la facture électronique était à l’initiative des grands donneurs d’ordre. Ces derniers l’imposaient à leurs fournisseurs ou sous-traitants à des fins de réduction de coûts et d’automatisation de traitement des factures entrantes.

La simplification a eu lieu à partir d’avril 2013 avec la transposition dans le droit fr de la directive européenne 2010/45/UE du 13 juillet 2010. EN 2013 l’objectif est d’accompagner les entreprises dans leur transformation numérique. Les factures électroniques sont alors émises en format numérique non structuré, tels des PDF, sous condition d’une signature électronique ou d’avoir mis en place une piste d’audit fiable.

Le passage à l’obligation d’e-invoicing en France et en Europe accompagne la volonté mondiale d’améliorer le recouvrement de la TVA et de lutter efficacement contre la fraude à la TVA. On parle de modèle Clearance et de Contrôle Transactionnel Continu, CTC.

Jusqu’alors les déclarations de TVA et les contrôles s’effectuaient à posteriori de l’émission des factures. Avec l’e-invoicing, la vérification de la facture se fait en temps réel, les montants de TVA à couvrir sont transmis au fil de l’eau à l’administration fiscale.

L’article 153 de la loi des finances de 2020 qui définit une obligation d’e-invoicing à toutes les transactions BtoB, se fonde sur quatre objectifs distincts :

L’obligation de facturer électroniquement est accompagnée de dispositions complémentaires de transmission de données de transactions commerciales et de paiements à l’administration.

Toutes les entreprises assujetties à la TVA sont concernées par l’application de l’article 153. Cela inclut les grandes entreprises, les PME, les TPE et les micro-entreprises.

Les entreprises devront être inscrites sous leur SIRET dans un annuaire électronique tenu par l’administration afin de recevoir les factures qui leur sont adressées. L’obligation d’e-invoicing s’inscrit dans le cadre de la transformation numérique des entreprises et des administrations, avec des échéances spécifiques selon la taille des entreprises.

Pour le BtoC et le BtoB à l’export, hors du périmètre d’e-invoicing, les entreprises devront transmettre à l’administration par voie d’e-reporting toutes les données de transactions : date, montant HT, taux de TVA. Pour le BtoC, c’est le ticket Z, récapitulatif des ventes de la journée, qui devra être transmis.

Et enfin, pour chaque facture électronique reçue, l’entreprise devra transmettre un statut pour mettre à jour le cycle de vie de la facture sur le portail des plateformes : reçu, approuvé, mise en litige, rejeté, mise en paiement.

Par voie d’e-reporting, l’acheteur devra aussi communiquer la date et le montant du paiement.

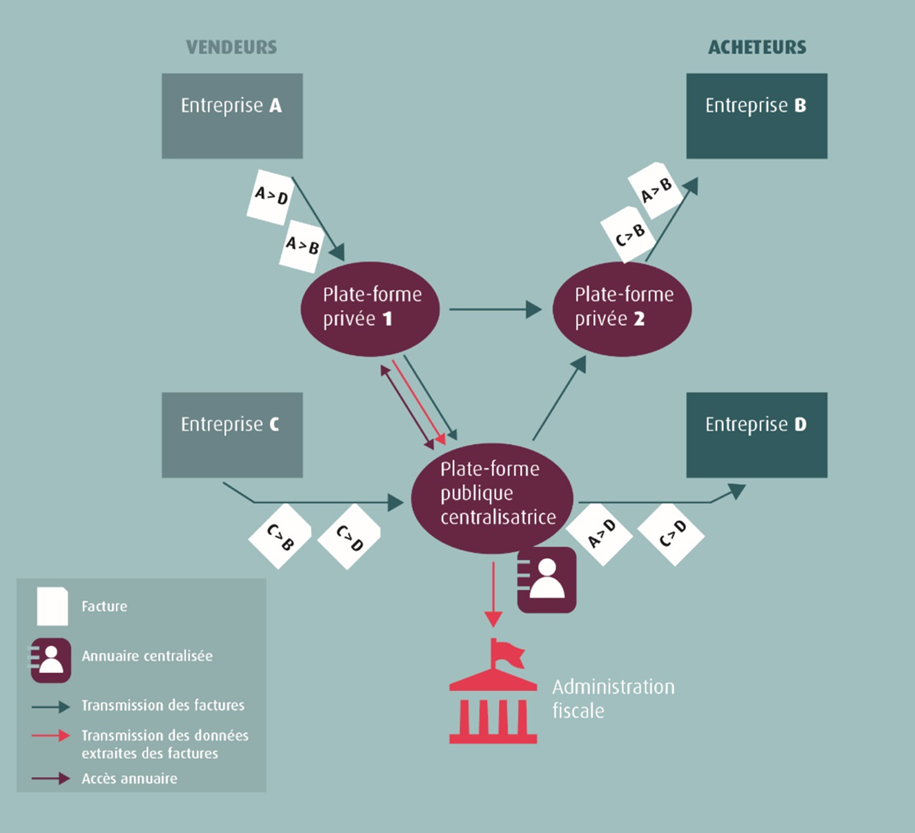

Pour mettre en œuvre la réforme, les services de la DGFIP, Direction Générale des Finances Publiques, ont choisi le schéma en Y. Le choix de la plateforme de facturation est laissée aux entreprises.

Jusqu’alors le portail Chorus Pro était réservé à la facturation BtoG, Avec l’e-invoicing, le Portail Public de Facturation est aussi ouvert à toutes les entreprises pour l’envoi et la réception des factures interentreprises.

Source : DGFIP

Les entreprises devront obligatoirement passer par une plateforme pour envoyer et recevoir des factures électroniques, mais aussi pour transmettre à l’administration les données d’e-reporting.

Les entreprises pourront utiliser soit des services du Portail Public de Facturation ou PPF, soit s’abonner à une Plateforme de Dématérialisation Partenaire ou PDP.

Le PPF propose aux entreprises un service gratuit de dépôt et de réception des factures passant par le portail, par API ou par l’EDI.

Les PDP sont immatriculées auprès de l’administration pour une durée de 3 ans et sont soumises à un audit de conformité. Leurs missions sont les suivantes :

Les factures sont émises dans un format structuré permettant l’extraction des données de facturation. Les formats retenus pour l’e-invoicing sont :

Les entreprises devront faire évoluer leurs solutions de facturation ; les rendre communicantes avec la plateforme de facturation qui émet leurs factures et réceptionne les factures de leurs fournisseurs.

Au 1er septembre 2026, l’obligation d’accepter des factures électroniques porte sur toutes les entreprises quel que soit leur taille.

Les obligations d’e-invoicing et d’e-reporting s’appliquent :

La facturation est essentielle à la pérennité de l’entreprise. Faire évoluer un processus de facturation est toujours une opération qui exige d’être planifiée et sécurisée. Tout incident de retard ou de dysfonctionnement, de facturation ou de paiement des factures peut avoir de lourdes conséquences commerciales et financières.

Dès le 1er septembre 2026, il est obligatoire d’accepter soit des factures électroniques, soit des factures fournisseurs reçues via une plateforme de facturation. Le service de factures entrantes devra être en mesure de traiter ce nouveau flux de facturation.

Emettre des factures par voie électronique permet de bénéficier des avantages de la dématérialisation à savoir :

Le passage à l’e-invoicing pour une entreprise est un projet informatique dont la réussite relève :

De fait, une politique de conduite au changement doit accompagner l’e-invoicing au plus tôt. Une équipe projet doit être nommée, dès aujourd’hui, pour présenter l’e-invoicing en interne, évaluer les impacts techniques sur le Système d’Information et rédiger un cahier des besoins pour la recherche d’une Plateforme de Dématérialisation Partenaire.

Depuis plus de 30 ans, Tenor accompagne les partenaires commerciaux dans la mise en œuvre de l’e-invoicing et propose un logiciel de facture électronique, mais également une solution de facture en EDI.

Si le sujet vous intéresse, consultez notre eBook sur la facture électronique ou participez à l’un de nos webinaires « facture électronique 2026 c’est demain ».