Qu’est-ce que le Contrôle Transactionnel Continu et quelle est son incidence sur vos factures électroniques ?

19 novembre 2021

19 novembre 2021

Le passage à l’obligation à la facture électronique en BtoB à compter de 2026 sera accompagnée de nouveaux dispositifs en matière de TVA. En effet l’administration fiscale sera informée au fil de l’eau, des données de facturation permettant d’établir la TVA exigible. En effet, cela lui permettra d’en améliorer le recouvrement et de renforcer la lutte contre la fraude à la TVA. On parle aussi de Continous Transaction Controls ou Contrôle Transactionnel Continu.

Dans cet article, découvrez ce qu’est le CTC, Contrôle Transactionnel Continu et ses incidences sur vos factures en France et en Europe.

La nécessité de renforcer le recouvrement de la TVA s’est fait ressentir initialement dans les pays émergents, principalement en Amérique Latine, afin de lutter contre la fraude et le marché noir.

En Europe, de nombreux Etats mettent en place des contrôles informatisés sur les transactions commerciales soumises à TVA. Parmi les exemples les plus couramment cités :

En Italie toutes les factures émises BtoG, BtoB et BtoC sont dématérialisées et transmises via la plateforme centrale de l’état, le SDI, Sistema di Interscambio. Et toutes les transactions BtoC ou BtoB ne rentrant pas dans le cadre de l’obligation de la facture électronique doivent faire l’objet d’un déclaratif : l’e-reporting.

En Espagne, la facture électronique est obligatoire en BtoG. Pour toutes les autres transactions l’administration collecte les données de ventes, d’achats. Elle sont chargées sur la plateforme SII, Suministro Inmediato de Inforamación. Les données sont transmises par les entreprises au-delà d’un chiffre d’affaires supérieur à 6 M€.

Si l’Italie a opté pour un modèle de type Clearance, contrôle des factures avant leur émission. L’Espagne pour un modèle basé sur le e-reporting, transfert des données de transaction directement à l’administration fiscale sans obligation de facturer électroniquement. En France le législateur a choisi de mixer les modèles :

Pour les administrations fiscales, dont a DGFIP en France, la nécessité d’une extraction des données de facturation recouvre trois domaines :

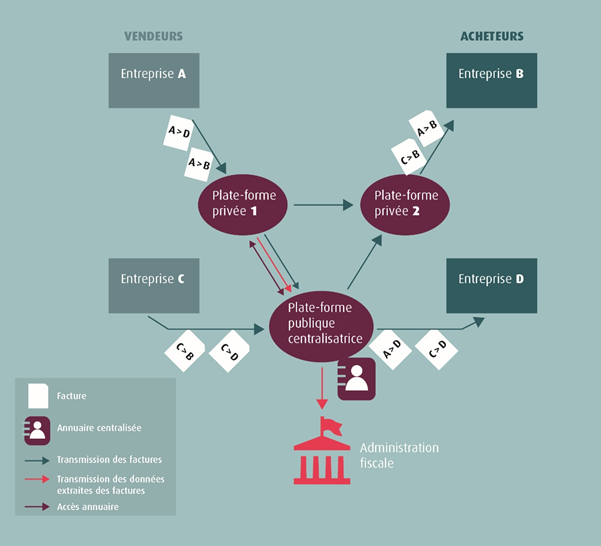

Afin de permettre aux entreprises de conserver les investissements effectués ces dernières années dans des solutions de facture électronique, la DGFIP a opté pour un schéma en Y. Le Schéma en Y permet aux entreprises de continuer à passer par leurs plateformes de facturation, à condition que celles-ci soient certifiées par la DGFIP. La plateforme émettrice de la facture devra extraire des factures les données de facturation et les transmettre à la DGFIP via la plateforme publique Chorus Pro.

Source : DGFIP – La TVA à l’ère du digital en France

Pour que le CTC fonctionne cela implique pour les factures électroniques en BtoB des entreprises plusieurs changements.

Toutes les entreprises devront s’abonner à une plateforme de facturation et produire des factures dans des formats structurés ou mixtes. Il ne sera plus possible de transmettre directement à son destinataire une facture dans un format PDF ou autre fichier numérique via une boite mail.

Les entreprises n’ayant pas recours à une plateforme privée pourront déposer ou saisir leurs factures directement sur la plateforme publique Chorus Pro.

Pour permettent l’extraction de données toutes les factures électroniques émises, seront dans des formats admis par l’administration. Il s’agira exclusivement de formats structurés ou mixtes :

Aucunes nouvelles mentions obligatoires supplémentaires ne sont envisagées. Bien que certaines mentions actuellement facultatives puissent être utiles pour la détermination des règles d’application et d’exigibilité de la TVA. Consultez toutes les mentions obligatoires d’une facture.

Pour toutes factures électroniques reçues, le destinataire devra retourner un statut de paiement indiquant la « conformité de la facture » pour paiement ou la « mise en litige de la facture ». Ce statut permettra à la l’administration de déterminer la date d’exigibilité de la TVA.

Grâce à ces changements les entreprises bénéficieront :

Après avoir été durant de nombreuses années un frein à la dématérialisation fiscale ; choisir de dématérialiser ses factures a longtemps été pour les entreprises un processus long et complexe.

L’administration est devenue progressivement moteur de la facture électronique en assouplissant la réglementation. Mais également en autorisant les formats non-structurés comme le PDF. Et en mettant en place la Piste d’Audit fiable, PAF.

Avec l’obligation de mettre en œuvre la facture dématérialisée et le Contrôle Transactionnel Continu, la donne change. Outre l’obligation d’émettre des factures et de transmettre des données de transaction par voie électronique. Les entreprises ont toutes les raisons de dématérialiser leurs factures fournisseurs avec des processus de Purchase to Pay. Et de mettre en place des solutions d’archivage électronique des factures.

Tenor accompagne régulièrement des entreprises comme la Monnaie de Paris dans des problématique de facture électronique et de plateforme de gestion des factures entrantes et sortantes. Contactez nos experts pour identifier la meilleure solution de mise en œuvre de la facture électronique dans votre entreprise.