Facture entrante / facture fournisseur, automatisez vos réconciliations

20 janvier 2022

20 janvier 2022

La facture entrante est une réalité pour toutes les entreprises qui travaillent en BtoB. En effet, le passage à l’obligation de la facture électronique pour tous est imminent. A chacune des dernières lois de finance, les modalités d’entrée en application de l’obligation à compter de 2026. A cette date les entreprises devront émettre et recevoir des factures numériques. Les règles à suivre, sont de plus en plus précises. De fait, toutes les entreprises ont jusqu’à fin 2025 pour basculer à la facture électronique pour toutes leurs transactions BtoB.

Perçue souvent comme une contrainte, cette obligation est l‘opportunité pour les entreprises d’automatiser leurs processus de gestion de la facturation fournisseur ou facture entrante.

Découvrons comment la nouvelle réglementation de la facturation électronique impacte la gestion des factures entrantes. De même, découvrons par quels moyens les entreprises tireront profit de ce contexte, pour transformer la gestion de leur facturation fournisseur et leur processus de réconciliation. Nous verrons aussi les gains en sécurité, en compétitivité et en agilité.

L’obligation de la facture électronique à partir de septembr 2026 change profondément les relations entre les entreprises et l’administration fiscale en matière de TVA. Par conséquent, c’est la fin du mode déclaratif, dans lequel les entreprises déclarent mensuellement la TVA collectée et la TVA déductible auprès de l’administration. Le modèle Clearance est installé :

Pour satisfaire aux nouvelles obligations de facturation électronique les entreprises devront obligatoirement passer par des plateformes de facturation certifiées, privées ou publiques.

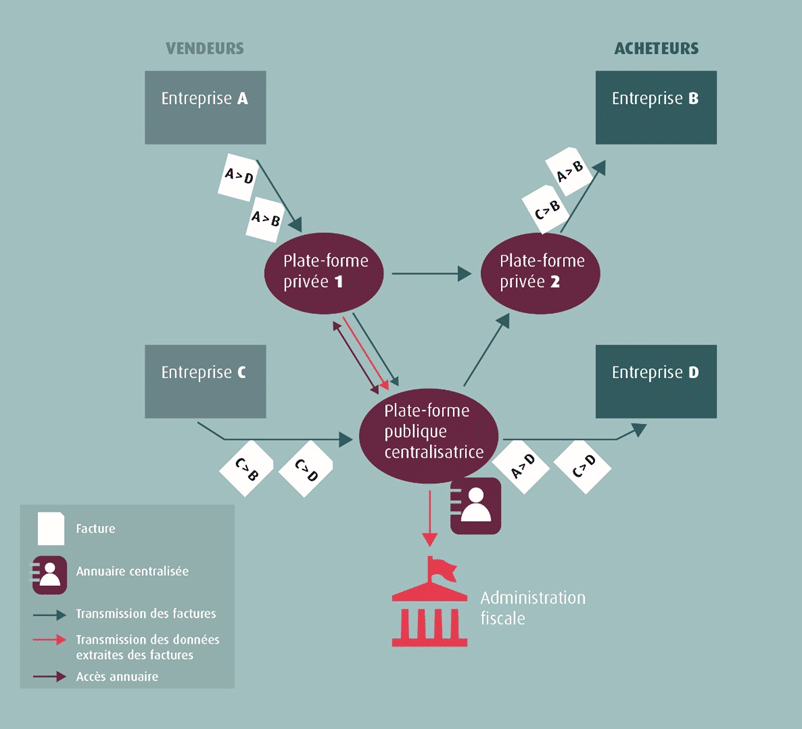

La DGFIP, Direction Générale des Finances Publiques, a choisi le schéma en Y qui laisse le choix aux entreprises de leurs plateformes de facturation électronique. Et aussi de conserver les investissements déjà réalisés. Les plateformes privées sont soumises à l’obligation de transmettre à l’administration fiscale les données de facturation.

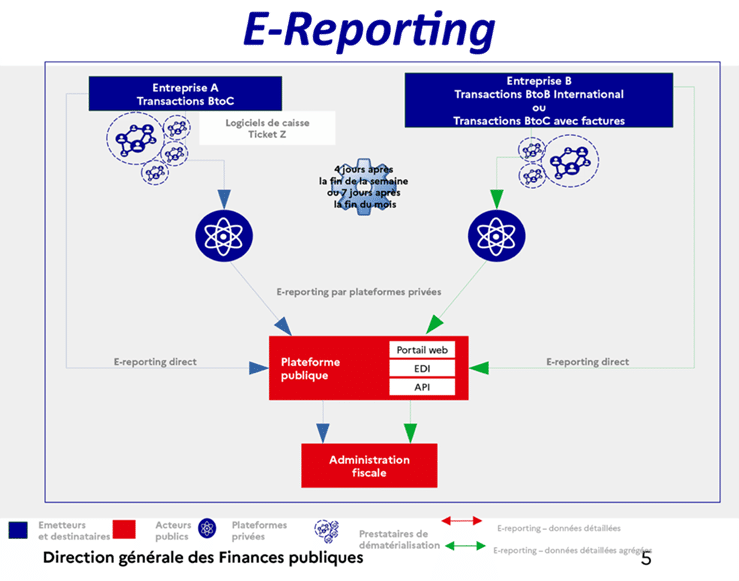

L’obligation de e-invoicing étant limitée à la facturation BoB domestique, il est nécessaire pour atteindre l’objectif principal de la réforme « la lutte contre la fraude à la TVA », de compléter le dispositif.

L’obligation de facturer électroniquement s’accompagne d’une obligation d’e-reporting.

Le e-invoicing pousse à l’administration fiscale les données de la facturation BtoB. Avec le e-reporting les entreprises communiquent à l’administration fiscale les ventes BtoC et les données de la facturation BtoB à l’international. Et aussi pour toutes les factures électroniques fournisseurs :

Ces dernières informations permettent à l’administration de connaitre le montant et la date d’exigibilité de la TVA pour chaque facture. Et d’anticiper les entrées de TVA et prévenir les tentatives de fraudes.

Depuis 2014, les entreprises sont tenues de mettre en place une Piste d’Audit Fiable pour toutes leurs factures. C’est-à-dire de produire pour chaque facture enregistrée en comptabilité, une documentation permettant de justifier la véracité de la facture. La PAF doit permettre de remonter de façon fiable et sincère au fait d’origine de la transaction, soit le bon de commande, soit le bon de livraison ou tout autre justificatif de la transaction.

Trois obligations s’imposent aux factures fournisseurs entrantes :

Pour satisfaire à ces obligations les entreprises devront réorganiser leur circuit de réception des factures fournisseurs :

L’obligation d’acceptation des factures dans un format n’est pas accompagnée d’une harmonisation des formats existants. L’entreprise sera confrontée à une grande diversité de formats : factures EDI au format EDIFACT, Factur-X, facture XML, etc.

Passer par une porte d’entrée unique, telle une plateforme collaborative qui convertit tout format électronique dans un format numérique compatible avec le Système d’Information de l’entreprise est une solution efficace et fiable.

Les factures réceptionnées dans un format interprétable par les outils de traitement de l’entreprise sont soumises aux vérifications de conformité :

La facture ainsi réceptionnée pourra être archivée électroniquement et entrée dans le circuit de validation.

Les fonctionnalités de gestion de documents des différends outils permettent des recherches multicritères de document. De créer des liens entre eux, de les regrouper ensemble. Aussi toute facture est facilement associée à ses justificatifs, permettant ainsi une traçabilité complète de la transaction.

La principale tâche de la validation de la facture avant la mise en paiement consiste à la réconciliation. Les données de la facture sont confrontées aux données des bons de commandes et des bons de livraisons. Il s’agit de détecter des erreurs de facturation ou de livraison et aussi des tentatives de fraude. Lors d’une incohérence détectée, la facture est assignée à un intervenant pour validation avec justification ou mise en litige.

Selon les métiers de l’entreprise et les modalités de livraison et de facturation de ses fournisseurs cette opération peut s’avérer complexe voir chronophage.

Une facture pouvant être rattachée à plusieurs commandes ayant fait l’objet de livraisons partielles. Les écarts peuvent être constatés sur des prix unitaires, des quantités et aussi sur des références articles.

Dans le monde de la distribution agroalimentaire ces cas sont fréquents : des produits commandés sont remplacés par des produits équivalents tel des oranges d’une même variété d’origine « Espagne » par des oranges d’origine « Maroc ». Qu’une quantité livrée ne correspondent pas à la quantité commandée du fait de poids variables.

Des robots de réconciliation permettent d’automatiser les tâches de rapprochement des données de facture entrante avec les données des pièces justificatives.

Dans les faits, moins de 25% des factures reçues ne sont pas immédiatement rapprochées et doivent faire l’objet de vérifications complémentaires avant litige. Et lorsqu’un outil de réconciliation automatique est utilisé, jusqu’à 90% des factures entrantes sont rapprochées sans intervention humaine.

Les moteurs de réconciliation automatique bénéficient des avancées dans le domaine du machine learning. Des fonctionnalités d’autoapprentissage permettent au robot de mémoriser les modèles de factures et de pièces justificatives, les habitudes de facturation, les écarts récurrents et acceptés. Le degré de granularité devient de plus en plus fin. Ainsi de plus en plus d’automatismes, de moins en moins d’interventions humaines. Et aussi une plus grande capacité à détecter les erreurs et les tentatives de fraudes.

Les gains pour l’entreprise sont multiples et de différentes natures.

Tout d’abord des avantages opérationnels induits par la réduction du cycle de traitement des factures. Le gain de temps estimé de 7 à 10 jours par facture permet :

Le passage par un outil d’automatisation de réconciliation de toutes les factures entrantes centralise l’ensemble des factures fournisseurs en une seule porte d’entrée. Il en découle une visibilité complète sur l’ensemble des achats et des échéances à venir.

La traçabilité des opérations est accrue et permet à l’entreprise d’être conforme aux exigences de la Piste d’Audit Fiable.

Enfin et surtout pour les entreprises qui reçoivent quotidiennement un grand nombre de factures, les outils permettent de détecter :

En cas de doute, le workflow alerte le service comptable pour une vérification de l’identité du fournisseur et sa solvabilité.

Vous souhaitez passer à l’automatisation de la réconciliation des factures fournisseurs. Les plateformes collaboratives sont des solutions clés-en-main. Outre qu’elles permettent d’être rapidement opérationnelles, voici 5 raisons de choisir une plateforme collaborative pour la réconciliation de vos factures :

Raison 1 : Bénéficiez immédiatement de toute l’expertise réglementaire de la plateforme. Toutes les plateformes doivent être reconnues par la DGFIP.

Raison 2 : Acceptez tous les formats de facture électronique entrante. La plateforme convertit les pièces reçues dans des formats interprétables par votre Système de Gestion Comptable.

Raison 3 : Facilitez le travail de vos collaborateurs : télétravail, travail collaboratif, workflows. La plateforme permet des accès sécurisés en tout lieu et 24h/24.

Raison 4 : Bénéficiez d’auto-apprentissage et d’un module d’Intelligence Artificielle. Le robot de réconciliation devient de plus performant au fur et à mesure qu’il est sollicité.

Raison 5 : Optimisez vos coûts de gestion, la plateforme est un service Cloud, vos investissements informatiques sont réduits, seuls les coûts d’utilisation du service et d’archivage de documents sont facturés.

A l’instar des réglementations autour de l’e-invoicing (facture entrante et sortante), la solution eDemat s’adapte en permanence aux évolutions des usages. Tenor vous propose régulièrement des webinaires sur la facture électronique. Restez connecté à l’actualité et anticipez 2026.