Comprendre la réforme sur la facture électronique 2026

05 mars 2021

05 mars 2021

La loi de finances de 2020 prévoit la fin de la facture papier à partir de 2026. La facture électronique s’imposera à la totalité des échanges BtoB sur le territoire fr entre assujettis à la TVA.

Au 1er septembre 2026, toutes les entreprises devront accepter la facture électronique.

Au 1er septembre 2027, toutes les entreprises seront dans l’obligation de facturer électroniquement. Il sera dorénavant obligatoire de transmettre les données de facturation à l’administration fiscale pour une pré-déclaration de la TVA (e-reporting).

Dès à présent, les entreprises doivent s’adapter aux nouvelles obligations selon les échéances prévues en fonction de leur taille.

Découvrez dans cet article :

Au début des années 2000, pour facturer électroniquement, l’unique solution était l’EDI. Appelée dématérialisation fiscale ou EDIDMF, avec des messages à la norme EDIFACT. La réglementation était complexe.

En 2013, la Directive Européenne du 13 Juillet 2010 est transposée dans le droit fr.

La réglementation devient plus souple. Il devient donc possible de transmettre des factures en pièces jointes dans un email. Les PDF signés électroniquement ainsi que la Piste d’Audit Fiable rendent la facture électronique accessible à toutes les entreprises.

Depuis 2019, 75 % des entreprises utilisent une solution de facture électronique. La principale raison de l’accélération au passage à la facture électronique est la réglementation de 2017, rendant la facture électronique obligatoire pour les échanges BtoG.

Depuis le 1er janvier 2020, toutes les entreprises qui facturent l’Etat et les collectivités publiques doivent déposer leurs factures sur la plateforme Chorus Pro.

Les plateformes de facture électronique qui permettent d’envoyer, de recevoir et d’archiver les factures électroniques ont facilité la mise en œuvre de la facture électronique. La simplification a également été appuyée par les nouveaux standards, plus simples et plus accessibles que l’EDI : PDF, signature électronique, Factur-X ou encore XML.

Les services comptables et financiers des entreprises ont ainsi été les premiers à bénéficier des avantages de la facture électronique :

La crise sanitaire Covid-19 a montré que la facture électronique a été un facteur de résilience pour les entreprises. C’est pourquoi les entreprises ayant déjà mis en place un processus de dématérialisation des factures pour le passage au télétravail ont eu peu d’impact sur le traitement comptable des factures.

Dans ce contexte, le gouvernement a décidé d’accélérer le passage à l’obligation de la facture électronique pour tous les échanges commerciaux inter-entreprises.

L’article 153 de la loi de finances 2020 annonce le début de la généralisation de l’obligation de la facture électronique à partir du 1er septembre 2026 (calendrier d’application détaillé plus bas dans cet article).

Le gouvernement présente l’obligation de la facture électronique en tant qu’un modèle gagnant-gagnant, entre Entreprises et Administrations :

Afin de mettre en œuvre l’article 153, le gouvernement a demandé à la DGFIP (Direction Générale des Finances Publiques) un rapport sur les préconisations d’application de l’obligation de la facture électronique. Les objectifs du rapport sont d’identifier le champ d’application de l’obligation et d’évaluer ensuite les solutions techniques et juridiques à mettre en place.

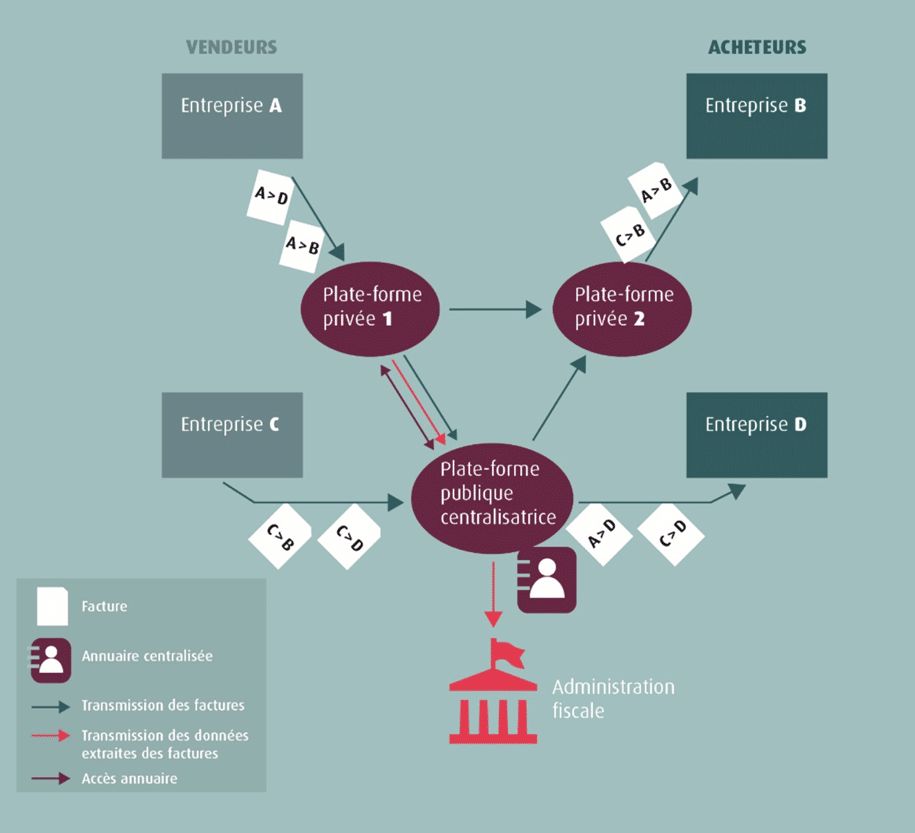

La DGFIP avait proposé deux schémas techniques pour l’envoi des factures par voie électronique : le modèle en V et le modèle en Y.

Transmission des factures électroniques du fournisseur vers le client via une plateforme publique.

Les factures électroniques transitent du fournisseur vers le client via des plateformes privées certifiées par l’administration, sans passer par la plateforme publique.

Le rapport a mis en avant les contraintes inhérentes au modèle en V : risque de non-constitutionnalité du fait d’un monopole d’Etat, risque de non-transmission des factures du fournisseur vers le client en cas de défaillance du système.

Ce modèle est plus résilient que le modèle en V. De même, son fonctionnement est plus souple et permet d’intégrer l’existant (les plateformes privées qui gère les flux EDI des entreprises par exemple). Les entreprises qui émettent déjà des flux de facturation électronique, intègreront le modèle en Y, avec des coûts d’adaptation limités.

Le rapport de la DGFIP précise aussi que le champ d’application serait dans un premier temps limité aux transactions domestiques réalisées entre assujettis à la TVA, Article 256 A du Code Général des Impôts.

D’autant plus, des aménagements particuliers seront à préciser pour le secteur bancaire, les travaux immobiliers et les micro-entrepreneurs.

La réforme prévoit d’émettre, de transmettre et de recevoir ses factures de manière dématérialisée via une plateforme. Ces factures électroniques doivent comporter des données et informations sous forme structurée.

En savoir plus sur l’e-invoicing

Les entreprises devront envoyer à l’administration fiscale un certain nombre d’informations liées aux facturations. Ces données transmises permettront le calcul de la TVA collectée et un pré-remplissage des déclarations.

En savoir plus sur l’e-reporting

Le rapport de la DGFIP préconise la transmission électronique des factures entre fournisseurs et clients via une nouvelle plateforme communicante avec l’administration fiscale.

Pour cela, plusieurs nouveaux acteurs ont pris place :

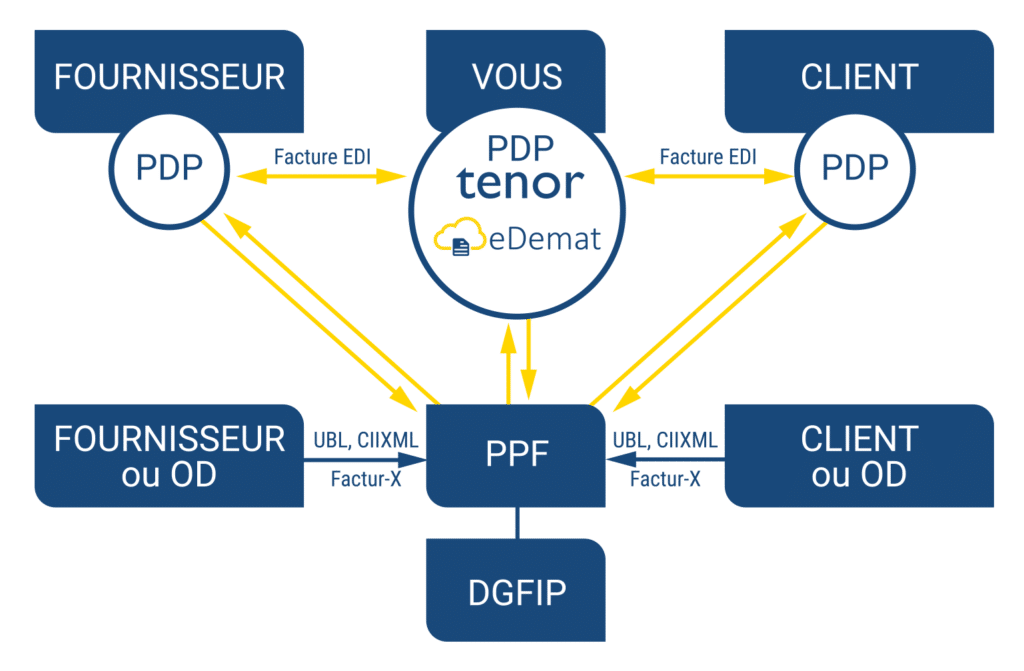

Le Portail Public de facturation, ou PPF est un acteur majeur du dispositif en Y instauré par l’administration fiscale. Le PPF inclut toutes les fonctionnalités de Chorus Pro pour la facturation BtoG.

Un Opérateur de Dématérialisation, ou OD est un prestataire privé qui accompagne les entreprises dans le cadre de la facturation électronique obligatoire. Un OD a l’obligation de passer par le PPF pour transmettre des factures.

Une Plateforme de Dématérialisation Partenaire, ou PDP, est un prestataire privé autorisé à envoyer des factures aux principaux concernés ainsi qu’à la Plateforme Publique de Facturation.

Lire notre article sur le fonctionnement de ce nouvel écosystème et l’intérêt d’une PDP.

La priorité pour toutes les entreprises est d’être prêtes à recevoir des factures électroniques dès le 1er septembre 2026.

Si l’entreprise est connectée à un point d’accès PEPPOL, elle dispose d’un post_id Peppol qui lui permettra de recevoir à cette adresse électronique toutes ses factures électroniques.

Plusieurs échéances sont prévues pour la mise en œuvre de l’émission obligatoire de factures électroniques. La loi prévoit l’obligation d’émettre des factures électroniques au :

– 1er septembre 2026 pour les ETI et les grandes entreprises ;

– 1er septembre 2027 pour les TPE et PME.

N’attendez pas le dernier moment pour passer à la facture électronique alors que dès le 1er septembre 2026 :

En retardant aux dernières échéances son passage à la facture électronique, l’entreprise prend le risque d’un retard dans sa transformation digitale vis à vis de ses concurrents. Nombreux seront les retardataires. et les partenaires de dématérialisation risquent d’être très sollicités sur les derniers mois.

Depuis plus de trente ans, Tenor propose à ses clients des solutions EDI, des solutions EAI et des solutions de dématérialisation de facture. Ainsi nos solutions de facture électronique sont opérationnelles pour les prochaines évolutions normatives.

Contactez nos équipes et remplissez notre formulaire de contact pour lancer votre projet de factures électroniques dès aujourd’hui.